雇用促進税制・所得拡大促進税制はこんな制度です。

『雇用促進税制』や『所得拡大促進税制』って聞いたことはございませんか?

どちらも、要するに従業員の給料を増やすと税金が安くなる税制です。

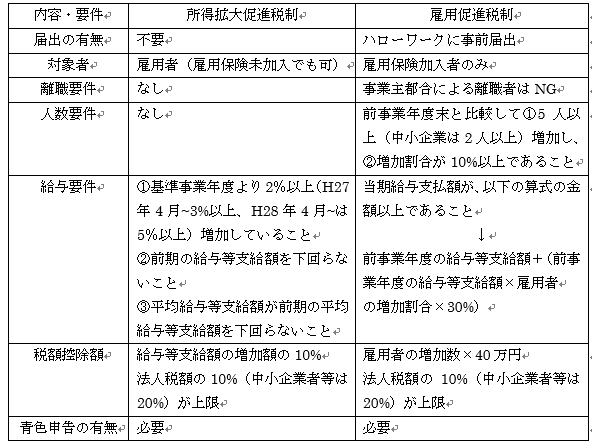

ただし、適用要件や安くなる税金について両者は異なり、どちらかしか適用させることができませんが、税額控除(税額よりダイレクトに控除できる)のため、節税効果は大きいです。この二つの税制のどちらを適用するか選択する際に、考慮すべき点をまとめてみようと思います。

?両制度の主な内容・要件は次の通りです。

<具体例> 平成27年4月1日以降開始法人で中小企業者

人数 前期末:5人、当期末:8人(全て雇用保険加入者とします)

給与 前期:5,000,000円、当期:8,500,000円

比較平均給与 前期:1,000,000円、当期末:1,062,500円

法人税額5,000,000円

その他の用件を全て満たしているものとします。

①所得拡大促進税制

判定

給与要件

①基準年度との比較:5,000,000円×105%=5,250,000≦8,500,000

②前期給与との比較:5,000,000円≦8,500,000

③比較平均給与との比較:1,000,000円≦1,062,500円

∴適用OK

控除額:(8,500,000円-5,000,000円)×10%=350,000円≦5,000,000円×20%

∴350,000円が控除額

②雇用促進税制

判定

人数要件:8人-5人=3人≧2人 かつ(8人-5人)÷5人=0.6≧0.1

給与要件:5,000,000円+(8,500,000円×0.6×30%)=6,530,000円≦8,500,000円

∴適用OK

控除額:400,000円×3人=1,200,000円>5,000,000円×20%

∴1,000,000円が控除額

使いやすさでは、事前届け出が不要で、かつ対象者や人数要件が緩い所得拡大促進税制だといえるでしょう。

しかし、雇用増加人数が多い場合は雇用促進税制のほうが有利になる傾向にあります。

どちらも利用できるよう、要件確認等の準備だけはしっかりしておきたいものですね!!